Che cosa sono i controlli 36-ter? Qual è il loro iter? Cosa succede in caso di comunicazione rettificativa? Quali sono le regole per sanzioni e ravvedimento operoso? Ecco le risposte.

Che cosa sono i controlli formali ex art. 36-ter?

I controlli formali sulle dichiarazioni 730 vengono notificati dall’Amministrazione finanziaria centrale direttamente ai CAF e, in caso di verifiche sulla sussistenza dei requisiti soggettivi per fruire delle diverse agevolazioni fiscali e di controlli sulle dichiarazioni sostitutive, ai contribuenti. Con tale tipologia di controllo l’Agenzia delle Entrate verifica la corrispondenza dei dati indicati nella dichiarazione con la documentazione in possesso del contribuente o presentata dal CAF.

Qualora la verifica venisse effettuata direttamente in capo al contribuente, quest’ultimo riceverà un avviso da parte dell’Agenzia delle Entrate con l’indicazione specifica di tutte le criticità rilevate dall’Amministrazione finanziaria.

I controlli notificati direttamente al CAF invece vengono inseriti in un listone unico che l’Agenzia delle Entrate ogni anno recapita ai CAF che si sono occupati della trasmissione dei dichiarativi.

Il fine di tali verifiche è quello di richiedere la documentazione prevista dalla normativa per i righi oggetto di controllo ex art. 36 ter.

Le dichiarazioni 730 possono essere sottoposte a controllo formale entro il 31 dicembre del secondo anno successivo a quello di presentazione del 730: il contribuente, il CAF e il professionista hanno infatti l’obbligo di conservare i documenti a supporto delle dichiarazioni elaborate per i cinque anni successivi all’invio delle stesse all’Agenzia delle Entrate.

Iter del controllo: dalla notifica alla chiusura

Dal momento della loro notifica, come previsto dall’art.26 del D.M. n.164/199 così come modificato dal D.lgs. n.175/2014, il CAF ha a disposizione 60 giorni per verificare la documentazione in possesso, constatare la presenza o meno di errori formali e provvedere alla correzione.

Qualora non dovessero essere rilevati errori o mancanze documentali, il CAF procede ad inviare tutta la documentazione a supporto tramite portale CIVIS all’Agenzia delle Entrate territorialmente competente (in base al domicilio fiscale del contribuente).

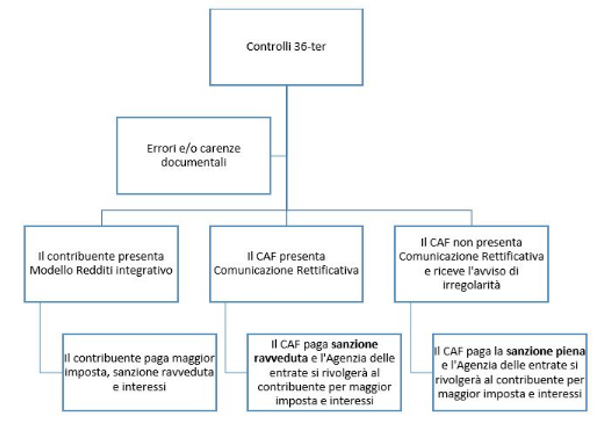

Qualora invece la documentazione non fosse sufficiente o venissero rilevati eventuali errori all’interno dei righi oggetto di controllo, sono possibili due alternative:

- il professionista può scegliere, in accordo col contribuente, di correggere gli eventuali errori riscontrati presentando il Modello Redditi Persone Fisiche integrativo codice 1 a correzione dell’errore riscontrato. In questo caso sanzione ravveduta, maggiore imposta ed interessi saranno a carico del contribuente;

- se non viene elaborato il Modello Redditi Persone Fisiche, il CAF, con il consenso del contribuente, può sanare la propria posizione elaborando una Comunicazione rettificativa del 730 provvedendo prima della contestazione da parte dell’Agenzia delle Entrate. In questo caso il CAF paga la sanzione ravveduta mentre la maggiore imposta e gli interessi sono a carico del contribuente.

Cosa succede in caso di comunicazione rettificativa?

Una volta elaborata la comunicazione rettificativa e aver provveduto al pagamento della relativa sanzione, il CAF sana così la propria posizione con l’Agenzia delle Entrate, che successivamente si rivolgerà direttamente al contribuente, tramite avviso bonario, comunicando l’irregolarità riscontrata.

Il contribuente in questo caso potrà valutare se ritenere idonea la correzione operata dal CAF e, di conseguenza, procedere al pagamento della maggiore imposta e interessi, oppure avanzare istanza di autotutela presentando la documentazione che ritiene valida e completa per il riconoscimento della detrazione entro 30 giorni dal ricevimento dell’avviso, interfacciandosi direttamente con l’ufficio territoriale di competenza.

Sanzioni e ravvedimento operoso

La disciplina del ravvedimento operoso varia in base alle tempistiche in cui viene elaborato il Modello Redditi Persone Fisiche Integrativo.

- Codice 4001 saldo IRPEF

- Codice 8901 Sanzione pecuniaria IRPEF

- Codice 1989 Interessi maturati sul ravvedimento IRPEF